能源股迎價值重估潮:AI、能源轉型與地緣政治下的投資新機遇

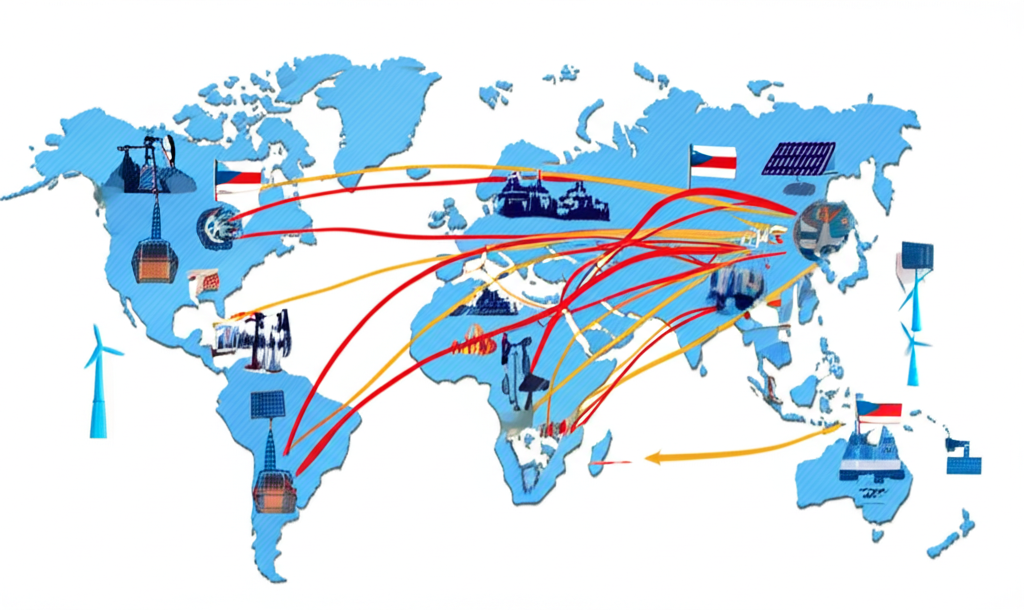

在全球經濟格局劇烈變動之際,你是否曾思考過,哪些產業正經歷一場前所未有的轉型,並為具備長遠眼光的投資人創造獨特的機會?能源產業正是其中之一。從地緣政治衝突引發的俄烏戰爭所帶來的能源安全危機,到人工智慧 (AI) 發展帶動的龐大電力需求,再到全球淨零排放目標下對再生能源與核能的迫切需要,種種因素交織,不僅重塑了能源產業,更為價值投資者創造了獨特的入場機會。本文將深入剖析當前能源產業的投資邏輯,揭示潛在的低估值標的,並帶你洞察如何把握這場變革中的高成長潛力。

逆勢淘金:洞察能源股低估的深層原因與選股智慧

能源產業一直以來都因其商品價格波動劇烈、資本密集度高,以及受環境法規與地緣政治不確定性影響,導致市場常給予較低的估值。這使得許多質優的能源股,長期處於低估值的狀態,對於尋求價值投資的我們來說,反而提供了豐厚的機會。那麼,在眾多能源股中,我們該如何「淘金」呢?

篩選優質能源股的核心標準,可以歸納為以下幾點:

- 低於內在價值: 尋找那些股價明顯低於其內在價值,或相較同業具有更高折價的標的。我們會看重像企業價值/EBITDA (EV/EBITDA) 這類指標來評估其估值水準。

- 聚焦能源次產業: 能源產業包含許多次產業,例如上游的探勘與生產、中游的管線與儲存、下游的煉油與銷售,以及新興的再生能源開發。每個次產業的特性與風險不同,多元化配置能有效分散風險。

- 優質基本面: 關注公司是否具備穩健的財務結構、良好的營運效率,以及長期成長的潛力。

- 穩健現金流: 自由現金流 (FCF) 是衡量一家公司永續經營能力的重要指標。高自由現金流利潤率的公司通常代表其具有卓越的營運效率和財務韌性,能為股東創造更多價值。

除了上述指標,在深入研究能源公司時,我們也應考量以下幾個面向:

- 股東回報: 檢視公司是否透過股息、庫藏股等方式積極回報股東,這通常是公司財務穩健和對未來前景有信心的表現。

- ESG表現: 考量公司在環境、社會和治理方面的表現,良好的ESG評級有助於吸引更多長期資金,降低投資風險。

- 管理層素質: 評估管理團隊的經驗、戰略眼光以及執行能力,優秀的領導團隊是公司長期成功的關鍵。

為了更清晰地理解不同財務指標在能源股篩選中的應用,以下表格列出了一些關鍵指標及其意義:

| 指標 | 意義 | 適用性 | 理想區間 |

|---|---|---|---|

| 企業價值/EBITDA (EV/EBITDA) | 衡量公司估值相對於其營運現金流的能力。 | 評估不同資本結構公司的相對估值。 | 通常越低越好,但需與同行比較。 |

| 自由現金流利潤率 (FCF Margin) | 衡量公司將收入轉化為自由現金流的能力。 | 評估公司財務健康和創造股東價值的能力。 | 越高越好。 |

| 股息收益率 (Dividend Yield) | 衡量公司支付股息相對於股價的比率。 | 對於尋求穩定收入的投資者很重要。 | 穩定且具成長性為佳。 |

| 債務權益比 (Debt-to-Equity Ratio) | 衡量公司利用債務融資的程度。 | 評估公司的財務槓桿和風險。 | 越低越好,但需考慮行業特性。 |

從管線巨頭到上游探勘:發掘能源次產業的多元投資機會

要深入能源產業,我們不能只看表面,而要將其拆解成不同的次產業來理解。每個次產業都有其獨特的商業模式與投資邏輯,值得我們細細探索。以下我們將透過具體案例,帶你了解這些多元的投資機會:

中游管線與儲存:穩定收租的基礎設施

中游公司就像是能源世界裡的「房東」,他們擁有並經營輸送石油、天然氣的管線、儲存設施等基礎設施。他們的收入來源主要是基於服務量而非商品價格,因此相對穩定。舉例來說,Plains All American Pipeline, L.P. (PAA) 便是一個典型的中游管線巨頭,它在北美擁有龐大的原油管線和儲存網絡。儘管市場對其估值可能因對油價波動的擔憂而偏低,但其穩定的費率制收入模式,使其具備強勁的自由現金流,是潛在的低估值標的。

上游探勘與生產:高效率的鑽油者

上游公司負責尋找、鑽探和生產石油與天然氣。這類公司受商品價格波動的影響最大,但其中不乏擁有卓越營運效率、成本控制得宜的佼佼者。例如,Permian Resources Corporation (PR) 在美國二疊紀盆地擁有優質資產,其高達30.9%的自由現金流利潤率,顯示其強勁的獲利能力。另一家值得關注的公司是EOG Resources, Inc. (EOG),它以其24.0%的自由現金流利潤率,同樣展現了出色的財務表現。

綜合能源巨頭:轉型中的多元化佈局

像TotalEnergies SE (TTE) 和 Shell plc (SHEL) 這樣的綜合能源巨頭,不僅從事傳統的油氣業務,也積極投資再生能源,進行能源轉型。它們的規模龐大,資產組合多元,能夠更好地應對市場變化,並在轉型過程中保持競爭力。投資這類公司,等於是同時參與了傳統能源的穩定收益和再生能源的成長潛力。

油田服務與設備:能源產業的幕後英雄

這些公司為上游和中游公司提供鑽探、完井、生產等服務與設備。它們的業績與鑽探活動的活躍程度息息相關。例如,Weatherford International plc (WFRD) 和 Tenaris S.A. (TS) 都是全球領先的油田服務供應商,它們的技術和設備是能源生產不可或缺的一部分。

| 次產業類別 | 主要商業模式 | 典型公司範例 | 收入穩定性 | 成長潛力 |

|---|---|---|---|---|

| 中游管線 | 費率制、基礎設施租賃 | Plains All American Pipeline (PAA) | 高 | 中 |

| 上游探勘與生產 | 油氣開採與銷售 | Permian Resources (PR), EOG Resources (EOG) | 中 (受商品價影響) | 高 |

| 綜合能源巨頭 | 油氣生產、煉油、再生能源 | TotalEnergies (TTE), Shell (SHEL) | 中高 | 中高 (轉型驅動) |

| 油田服務與設備 | 提供鑽探、生產技術與設備 | Weatherford International (WFRD), Tenaris (TS) | 中 (受鑽探活動影響) | 中 |

以下為部分提及的能源公司及其自由現金流利潤率(FCF Margin)數據,作為參考:

| 公司名稱 | 股票代號 | 次產業 | 自由現金流利潤率 (FCF Margin) |

|---|---|---|---|

| Plains All American Pipeline, L.P. | PAA | 中游管線與儲存 | 約 8-12% (穩定型) |

| Permian Resources Corporation | PR | 上游探勘與生產 | 約 25-35% (高效率) |

| EOG Resources, Inc. | EOG | 上游探勘與生產 | 約 20-28% (高效率) |

| TotalEnergies SE | TTE | 綜合能源巨頭 | 約 10-15% (多元轉型) |

| Shell plc | SHEL | 綜合能源巨頭 | 約 8-13% (多元轉型) |

| Freeport-McMoRan | FCX | 礦業 (銅) | 約 15-20% (受商品價影響) |

請注意,自由現金流利潤率會隨時間和市場狀況波動,上述數據僅為參考。

AI驅動電力革命:再生能源與核能如何成為新時代基石

人工智慧 (AI) 的蓬勃發展正為全球電力需求帶來前所未有的增長。你可能已經聽說過,訓練一個大型AI模型所需的電力,可能相當於一個小型城市一整年的用電量。隨著數據中心的擴張,特別是像Nvidia、Amazon/AWS、Google/GCP 這些超大規模雲端公司對清潔電力和穩定供電的需求,將徹底改變能源產業的未來。

面對這股巨大的電力需求,再生能源(如太陽能、風能)和核能的重要性日益凸顯。國際能源署 (IEA) 強調,核能是實現2050年淨零排放目標不可或缺的低碳大規模能源,它能提供穩定的基載電力,彌補再生能源的間歇性問題。這也促使歐盟等地區,將天然氣和核能納入其「氣候友善」投資範疇,反映了在能源轉型中對多面向解決方案的務實態度。

在再生能源領域,像 Brookfield (BEP) 和 NextEra (NEE) 這樣的大型開發商,憑藉其雄厚的資本實力、豐富的營運經驗和龐大的專案儲備,成為滿足超大規模科技公司清潔電力需求的關鍵夥伴。這些公司能夠開發和管理大型的再生能源專案,提供穩定的長期合約收益,這使得它們在全球能源轉型中扮演著越來越重要的角色。

在評估再生能源與核能投資時,我們應關注以下幾個面向:

- 技術成熟度: 太陽能、風能技術持續進步,效率提升,成本下降,而小型模組化反應爐(SMRs)則為核能發展帶來新契機。

- 政策支持力度: 各國政府對減碳目標的承諾,通常伴隨著稅收優惠、補貼或綠色能源採購要求,這些都直接影響投資回報。

- 電網基礎設施: 再生能源的大規模併網需要強大的電網支持,投資電網現代化和儲能技術的企業也將受益。

至於核能,其投資機會主要集中在提供鈾燃料和核電技術的公司。例如,位於加拿大的 Cameco、Denison Mines 和 Nexgen Energy 等公司,受益於全球對核能發電的重新重視,以及鈾價的長期上漲趨勢。投資核能相關企業,你是在押注一種經過驗證、低碳且能提供高密度能量的解決方案,這對於實現脫碳目標至關重要。

宏觀因素交織:地緣政治、降息預期與併購潮下的能源機遇

能源產業的發展從來就不是獨立的,它與宏觀經濟、地緣政治和貨幣政策息息相關。當前,多重宏觀因素正交織在一起,形塑著能源市場的新格局。

- 地緣政治與能源安全: 俄烏戰爭的爆發,讓各國重新意識到能源安全的重要性。為了減少對單一供應來源的依賴,各國政府積極尋求能源供應多元化,包括增加國內油氣生產、加速再生能源發展,以及重新評估核能的角色。這股趨勢為那些擁有國內生產資產和清潔電力解決方案的能源公司帶來了長期利多。

- 利率政策與降息預期: 隨著全球通膨壓力趨緩,市場普遍預期聯準會等主要央行可能在未來啟動降息。降息不僅有助於提振整體經濟活動和能源需求,更重要的是,它能降低能源公司的借貸成本,特別是對於資本密集型的再生能源專案而言,這將顯著改善其盈利能力和投資吸引力。

- 能源產業併購趨勢: 近期能源產業的併購活動顯著升溫。企業透過整合資產、提升規模經濟和營運效率來強化戰略地位,並應對能源轉型的挑戰。這股併購活動預計將持續,為投資者帶來新的價值重估機會。

- 電動化趨勢與銅: 你或許沒想到,電動化趨勢不僅影響電動車公司,也對銅的需求造成巨大影響。銅作為重要的導電金屬,在電動車、充電樁、電網升級以及再生能源設備中需求激增。這使得擁有優質銅礦資產的公司,如 Freeport-McMoRan,具備長期的投資價值。

這些宏觀因素對能源產業各次級領域的影響各不相同,投資者應綜合考量:

| 宏觀因素 | 受影響次產業 | 潛在影響 |

|---|---|---|

| 地緣政治衝突 | 上游探勘與生產、中游管線 | 推升油氣價格,增加能源安全需求,有利國內生產商。 |

| 降息預期 | 再生能源開發、油氣基礎設施 | 降低融資成本,提升資本密集型專案的吸引力。 |

| 能源產業併購潮 | 所有次產業 | 促進行業整合,提升規模經濟和營運效率,創造價值重估機會。 |

| AI電力需求增長 | 再生能源、核能 | 大幅提升清潔電力需求,加速相關技術和設施的投資。 |

| 電動化趨勢 | 礦業 (銅、鋰等) | 推動關鍵金屬需求,有利於擁有相關礦產資源的公司。 |

能源產業投資總結與風險提示

當前能源產業正處於多重力量交匯的歷史性時刻。儘管面臨商品價格波動、環境規範等傳統風險,但地緣政治帶來的能源安全意識、AI推動的電力需求增長,以及全球共識下的能源轉型,共同為具備卓越基本面、強勁自由現金流且估值偏低的能源公司,創造了顯著的價值投資機會。我們鼓勵你採取多元化策略,關注基礎設施、上游生產、綜合能源及清潔能源等次產業,並以長遠眼光,把握這場能源大變革所帶來的豐厚回報。

免責聲明:本文僅為教育與知識性說明,不構成任何投資建議。投資有風險,請務必進行獨立研究,並在專業人士指導下做出決策。

常見問題(FAQ)

Q:能源股是否仍受油價波動影響?

A:傳統上,能源股確實與油價高度相關。然而,隨著能源轉型加速,再生能源、核能以及中游基礎設施等次產業的穩定性增強,它們受油價波動的直接影響相對較小,反而更受長期合約、政策支持和電力需求增長驅動。

Q:AI對能源產業的電力需求影響有多大?

A:AI的發展正帶來前所未有的電力需求增長,特別是數據中心對穩定且清潔電力的需求巨大。這不僅加速了再生能源的部署,也促使對核能等基載電力的重新評估,為電力生產和基礎設施公司帶來長期成長機會。

Q:如何選擇具有長期價值的能源股?

A:選擇長期價值的能源股,應著重於具備穩健財務結構、高自由現金流利潤率、積極進行能源轉型或擁有關鍵基礎設施的公司。同時,考量其在 ESG 方面的表現和管理層的戰略眼光,並採取多元化投資策略,以分散風險。