駕馭市場波動:深度解析股票與加密貨幣的多元交易訂單策略

在瞬息萬變的金融市場中,無論是傳統的股票交易還是新興的加密貨幣交易,精準的交易訂單指令是每位投資者成功策略的核心。你是否曾好奇,除了最簡單的買賣之外,還有哪些工具能幫助我們更精確地控制交易、有效管理風險?本文將深入剖析各類交易訂單類型的運作機制、優劣勢及其在風險管理與獲利機會捕捉上的關鍵作用,旨在協助你構建更具結構性與前瞻性的交易策略。讓我們一起揭開這些市場工具的神秘面紗,讓複雜的金融世界變得更易懂。

深入理解交易訂單類型的好處包括:

- 提升風險管理能力,有效限制潛在損失。

- 精確控制交易執行價格,避免不利的滑點。

- 捕捉市場機會,實現更優的買賣點。

- 節省交易費用,優化整體交易成本。

- 實現自動化交易,減少情緒干擾。

基礎訂單類型:速度與價格的權衡

當你決定進入市場買賣資產時,最基本也最重要的選擇,就是決定你的交易訂單要追求「速度」還是「價格」?這正是市價單與限價單的核心區別,也是所有交易策略的起點。

在選擇市價單或限價單時,投資者通常會考量以下因素:

- 市場波動性: 高波動市場使用市價單可能增加滑點風險,限價單則能鎖定價格。

- 交易急迫性: 若需立即進出場,市價單是首選;若不急,限價單可等待更優價格。

- 交易量大小: 大額交易使用市價單可能對市場價格造成較大影響,限價單則能減少衝擊。

- 對價格的敏感度: 對價格敏感的投資者偏好限價單,而追求速度的則選擇市價單。

市價單 (Market Order) 追求的是立即成交。當你下達市價單時,你的指令會以當前市場上最佳的可用價格立即執行。它的優點顯而易見:快速,確保你的交易能馬上完成。但缺點也不容忽視,尤其是在市場波動性高、流動性不足時,你可能會面臨滑點 (Slippage) 的風險。這意味著,實際的成交價格 (Execution Price) 可能會與你預期的價格有所差異,特別是當你交易的數量較大時,你的訂單可能會「吃掉」多層的訂單簿深度,導致平均成交價格不如預期。

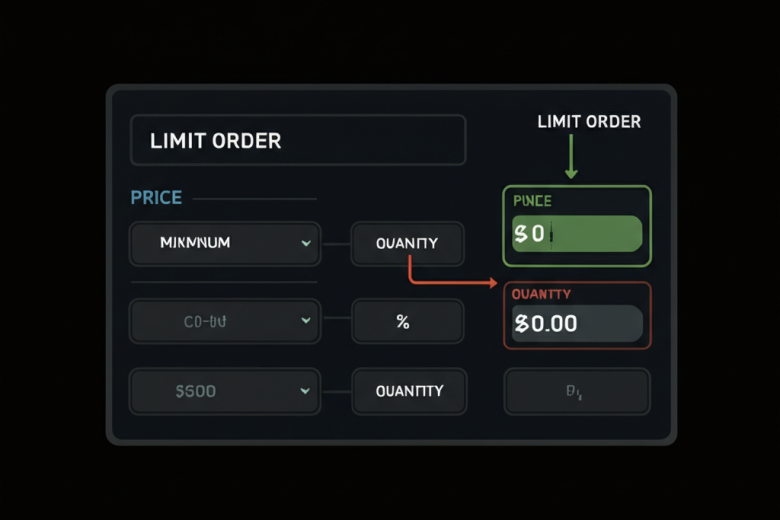

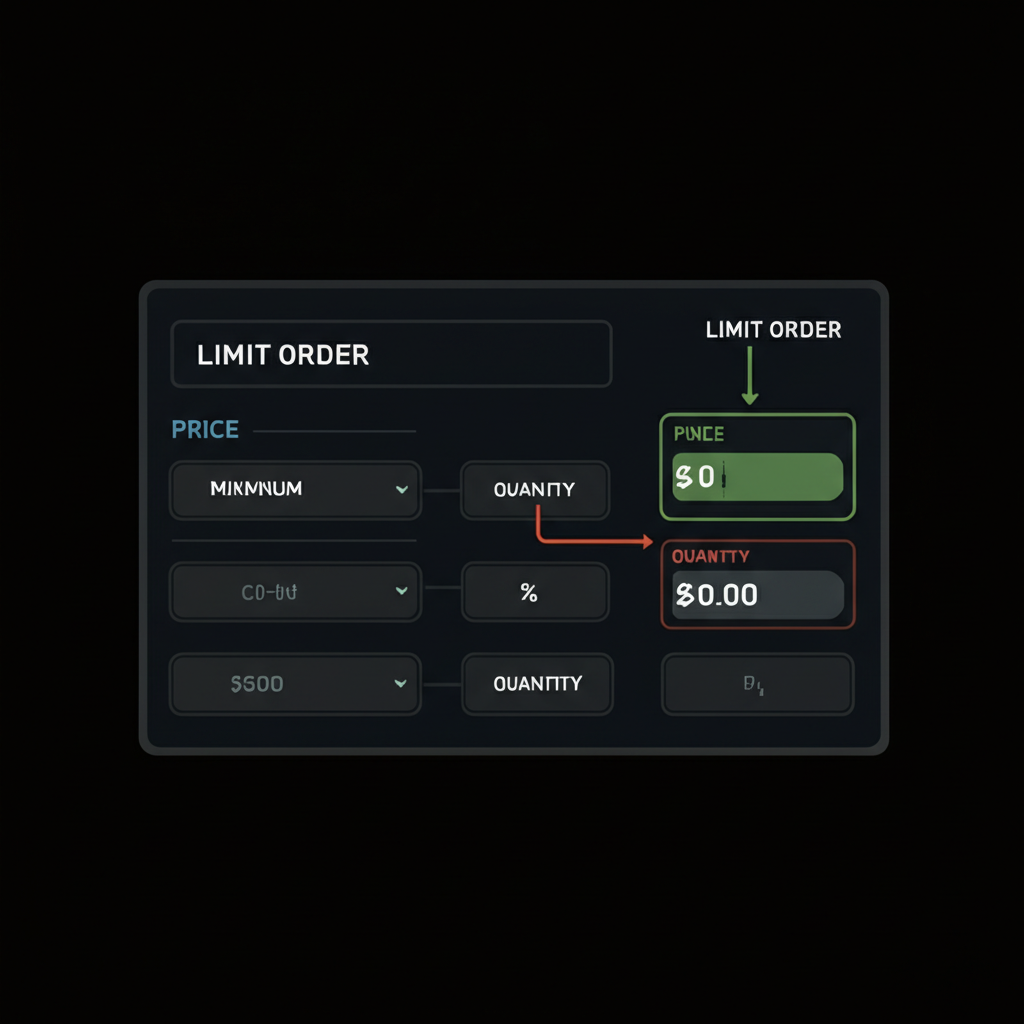

相較之下,限價單 (Limit Order) 則賦予你完全的價格控制 (Price Control)。當你下達限價單時,你會指定一個買入或賣出的價格。對於買入限價單,你的訂單只會以你設定的價格或更低的價格成交;對於賣出限價單,則只會以你設定的價格或更高的價格成交。這有效避免了滑點的風險,確保你的交易符合預期。然而,限價單的代價是,它不保證立即成交。如果市場價格一直未能達到你設定的限價,你的訂單可能永遠不會被執行。這兩種交易訂單類型各有優缺,選擇哪一種取決於你的交易目標和對市場狀況的判斷。

| 特性 | 市價單 (Market Order) | 限價單 (Limit Order) |

|---|---|---|

| 執行優先 | 速度優先,保證成交 | 價格優先,不保證成交 |

| 價格控制 | 無,可能發生滑點 | 有,精確控制成交價格 |

| 適用情境 | 急於進出場、對價格波動不敏感 | 希望在特定價格買賣、避免滑點 |

| 市場影響 | 作為吃單方 (Taker),移除流動性 | 作為掛單方 (Maker),提供流動性 |

風險管理與趨勢追蹤:止損系列訂單的應用

在股票交易與加密貨幣交易中,保護你的資金和鎖定收益至關重要。這時,止損單系列就成了你不可或缺的風險管理工具,它們能幫助你在市場變動時,限制損失或保護已實現的利潤。

止損訂單在交易策略中扮演著關鍵角色,主要功能包括:

- 限制損失: 設定最大可承受虧損,避免市場急劇反轉造成重大損失。

- 保護利潤: 追蹤止損單能自動調整止損位,保護已實現的浮動收益。

- 自動化執行: 無需手動監控,減少情緒化交易決策。

- 紀律性交易: 幫助交易者遵守預設的交易計劃,提升交易紀律。

首先是基礎的止損單 (Stop Order)。當你設定一個止損單時,你指定了一個「止損價格 (Stop Price)」。一旦市場價格觸及或穿過這個止損價格,你的止損單就會被觸發,並立即轉變為一個市價單執行。舉例來說,你以每股100元買入XYZ公司股票,並設定95元的止損單。如果股價跌到95元,你的止損單就會啟動,並以當時市場的最佳價格將你的股票賣出,從而限制你的潛在損失在5元之內。止損單的優勢在於其自動化特性,能幫助你避免情緒化決策,尤其適用於高波動性市場。

然而,止損單在極端市場波動下,轉化為市價單後仍可能因滑點而以比止損價格更差的價格成交。為了解決這個問題,我們有了止損限價單 (Stop-Limit Order)。這種交易訂單類型結合了止損單與限價單的特性。當市場價格達到你設定的觸發價格 (Trigger Price) 時,它不會直接轉為市價單,而是轉變為一個限價單,並以你預設的「限價」進行買賣。這提供了額外的價格控制,確保即使止損被觸發,你的訂單也不會以過差的價格執行。但相對的,如果市場價格快速穿越你的限價,你的止損限價單可能無法完全成交,甚至根本無法成交。

| 特性 | 止損單 (Stop Order) | 止損限價單 (Stop-Limit Order) |

|---|---|---|

| 觸發方式 | 市場價格達到止損價時觸發 | 市場價格達到觸發價時觸發 |

| 執行方式 | 轉為市價單執行 | 轉為限價單執行 |

| 價格控制 | 無,可能發生滑點 | 有,確保在指定限價內成交 |

| 成交保證 | 保證成交(但價格不保證) | 不保證成交(若價格快速穿越限價) |

| 適用情境 | 急於限制損失、對滑點容忍度高 | 希望精確控制止損價格、對滑點敏感 |

最後,是更進階的追蹤止損單 (Trailing Stop Order)。這是一種非常聰明的交易訂單類型,它能動態地保護你的浮動收益 (Floating Gains)。不同於固定價格的止損單,追蹤止損單的止損價格會隨著市場價格朝你有利的方向移動而自動調整。例如,你買入AAPL股票並設定了5%的追蹤止損。如果AAPL股價上漲,止損價格會隨之上移,始終保持在最高價的5%之下。一旦股價從最高點回落超過5%,你的追蹤止損單就會被觸發並轉為市價單。這讓你在享受趨勢上漲的同時,也能自動鎖定大部分收益,而不需要手動頻繁調整止損位,是進行自動化交易和風險管理的利器。

深入市場核心:訂單簿、流動性與費用機制

要真正理解交易訂單如何運作,我們必須深入了解市場流動性的基石——訂單簿 (Order Book)。訂單簿就像一個公開的列表,彙集了所有買家和賣家在不同價格上的交易意向,它是進行價格發現 (Price Discovery) 的核心機制。

想像一下,訂單簿分為兩側:買方(Bid)和賣方(Ask/Offer)。買方顯示的是投資者願意支付的最高價格,賣方則顯示賣家願意接受的最低價格。這些掛單會依據「價格/時間優先 (Price/Time Priority)」原則進行排序:價格越好(買方出價越高,賣方要價越低)的訂單越優先,相同價格的訂單則以提交時間越早的越優先。當你下達一個市價單時,你的訂單會立即與訂單簿中最優的價格進行撮合,這就是所謂的激進訂單 (Aggressive Order),它會「吃掉」市場上的流動性。

市場流動性 (Market Liquidity) 指的是資產能夠迅速轉換為現金而不會對市場價格產生顯著影響的容易程度。一個流動性高的市場,通常會有較小的買賣價差 (Bid/Ask Spread) 和較深的訂單深度 (Order Depth),這意味著你可以更容易地以接近市場價格的水平進行大額交易,而不會造成過大的價格影響,從而減少滑點的風險。

交易所為了維持市場流動性,通常會設計不同的交易費用 (Trading Fees) 結構來鼓勵市場參與者提供流動性。這就引出了「掛單方 (Maker)」和「吃單方 (Taker)」的概念:

- 掛單方 (Maker):當你下達一個限價單,並且這個訂單沒有立即與訂單簿中現有的訂單撮合,而是被掛到訂單簿上等待成交時,你就成為了掛單方。你為市場增加了流動性,因此許多交易所會收取較低的掛單費,甚至提供「掛單返利 (Maker Rebate)」來獎勵你。

- 吃單方 (Taker):當你下達一個市價單,或者你的限價單立即與訂單簿中現有的訂單撮合時,你就成為了吃單方。你「吃掉」了市場上的流動性,因此通常會被收取較高的吃單費。

| 費用類型 | 掛單方 (Maker) | 吃單方 (Taker) |

|---|---|---|

| 市場影響 | 提供流動性 | 移除流動性 |

| 訂單類型 | 通常是限價單(未立即成交) | 市價單或立即成交的限價單 |

| 費用結構 | 較低費用,或有返利 (rebate) | 較高費用 |

| 目的 | 鼓勵提供流動性,增加市場深度 | 為立即成交服務收取費用 |

理解這些費用結構,對於優化你的交易成本至關重要,也能幫助你認識到市場製造者 (Market Makers) 在提供流動性中的關鍵角色。

進階交易策略:精細化控制與隱蔽性操作

對於經驗更豐富的交易者,或是需要處理大額交易的機構,市場提供了更為精細和隱蔽的交易訂單類型,以實現更複雜的交易策略和最小化市場影響。

首先是「時間效期 (Time In Force, TIF)」指令,它決定了你的訂單在市場中活躍的時間長度及條件:

- 有效至取消訂單 (GTC Order, Good-Til-Cancelled):這是最常見的TIF類型,你的訂單會一直保持有效,直到它被完全執行或你手動取消為止。

- 立即成交或取消訂單 (IOC Order, Immediate-Or-Cancel):要求訂單立即執行所有可成交的部分,任何未成交的部分則立即取消。這確保了你只會執行可以立即完成的交易,而不會讓剩餘的訂單掛在市場上。

- 全部成交或取消訂單 (AON Order, All-Or-None):要求你的訂單必須全部數量都成交,否則就完全不成交。這對於希望一次性完成大筆交易,不希望分批成交的交易者很有用。

- 立即全部執行或取消訂單 (FOK Order, Fill-Or-Kill):這是IOC和AON的結合,要求訂單必須立即且全部成交,否則就完全取消。這是一種非常嚴格的條件,通常用於對時間和數量都有極高要求的交易。

另一種確保你是掛單方的指令是「只發佈訂單 (Post Only Orders)」。當你勾選這個選項時,你的限價單將只會被掛到訂單簿上,成為一個被動訂單 (Passive Order),為市場提供流動性。如果你的訂單在提交時會立即與現有訂單撮合(也就是說,它會成為一個激進訂單),那麼這個訂單將會自動取消。這確保了你只支付掛單費或獲得掛單返利,避免了成為吃單方。

對於希望進行大額交易而不引起市場關注的專業投資者,還有「隱藏訂單 (Hidden Order)」和「冰山訂單 (Iceberg Order)」:

- 隱藏訂單 (Hidden Order):這種訂單雖然在訂單簿中活躍並等待撮合,但它對市場上的其他參與者是完全不可見的。這讓大額交易者可以在不暴露其真實交易意圖的情況下,逐步累積或分配頭寸,減少因訂單體量過大而引起的市場恐慌或投機行為。

- 冰山訂單 (Iceberg Order):如同水面下的冰山,這種訂單只顯示其總量的一小部分,其餘大部分數量則隱藏起來。當可見的部分成交後,系統會自動補充新的可見數量,直到整個訂單完成。這是一種巧妙的策略,既能利用訂單深度進行大額交易,又能顯著減少對市場情緒和價格的衝擊。

這些高級交易訂單類型為專業交易者提供了極大的彈性,讓他們能夠根據特定的市場情境和複雜的交易策略需求,最大化執行控制並減少潛在的市場影響。

市場特殊機制:拍賣與其價格發現作用

除了上述的各種交易訂單類型,傳統金融市場,尤其是股票市場,還有一個非常重要的機制——「拍賣機制 (Auction Mechanism)」,這對於價格發現和市場流動性的匯聚扮演著關鍵角色。

拍賣機制在金融市場中提供多重好處,包括:

- 公平的開盤價: 確保在交易開始時,價格能反映市場的整體供需,而非少數交易。

- 減少價格波動: 避免因初期流動性不足而導致的劇烈價格波動。

- 提高市場透明度: 透過集合競價,所有參與者能見到市場的整體買賣意向。

- 匯聚流動性: 在特定時間點集中所有買賣指令,形成更深的訂單深度。

- 資訊效率: 幫助市場更有效地消化新資訊,並將其納入價格。

在許多傳統股票市場,如香港交易所 (HKEX),在正式交易時段開始前會設有一個「開盤拍賣」或「集合競價」階段。在這個拍賣期間,投資者可以下達交易訂單(通常是限價單),但這些訂單並不會立即撮合。相反,系統會收集所有的買賣意向,並在拍賣結束時,根據這些訂單計算出一個能夠實現最大交易量的單一價格,這就是所謂的「指示性均衡價格 (Indicative Equilibrium Price, IEP)」和「指示性均衡交易量 (Indicative Equilibrium Volume, IEV)」。

這個拍賣機制的目的是在市場正式開盤前,解決資訊不對稱的問題,並幫助市場高效地發現一個公平的開盤價 (Open Price)。它確保了在交易日開始時,有足夠的市場流動性來吸收大量的買賣指令,避免因一開始的少數交易而導致價格劇烈波動。透過這種方式,所有參與者都能在一個相對透明和公平的環境下,為隨後的連續交易時段設定合理的價格基準。

想像一下,如果沒有拍賣,市場一開盤可能只有少數幾筆交易,這些交易的價格可能會被誇大或壓低,無法真實反映市場的整體供需。拍賣機制就像一個預熱過程,讓市場有足夠時間「校準」價格,確保在正式交易開始時,價格發現過程是穩健且具代表性的。

結語

綜合來看,掌握不同交易訂單類型的特性與應用,是現代金融市場中不可或缺的技能。從最基礎的市價單與限價單所代表的速度與價格控制權衡,到止損單、止損限價單和追蹤止損單在風險管理和保護收益上的強大功能,再到訂單簿、市場流動性和交易費用機制背後的市場運作原理,以及高級訂單和拍賣機制提供的精細化交易策略選項,每一種工具都為你提供了獨特的市場參與方式。

透過深入理解這些機制,你將能在多元且變動的市場環境中,做出更明智、更具策略性的決策,有效利用市場工具,提升你的交易效率與潛在回報。記住,知識就是力量,對這些交易訂單的了解,將成為你駕馭市場波動的堅實基礎。

免責聲明:本文僅為教育與知識性說明,內容不構成任何投資建議。金融市場投資存在風險,請在做出任何投資決策前,務必進行獨立研究並諮詢專業財務顧問。

常見問題(FAQ)

Q:市價單和限價單的主要區別是什麼?

A:市價單(Market Order)以最快的速度在當前市場最佳價格立即成交,但不保證成交價格;限價單(Limit Order)則允許你設定一個特定的買賣價格,訂單只會在該價格或更優的價格成交,但不能保證立即成交。

Q:止損單在風險管理中扮演什麼角色?

A:止損單(Stop Order)是重要的風險管理工具,它允許投資者預設一個止損價格。一旦市場價格觸及此價格,訂單會被觸發並轉為市價單執行,從而限制潛在損失,避免情緒化決策對交易的影響。

Q:什麼是掛單方(Maker)和吃單方(Taker)?

A:掛單方(Maker)是指將訂單(通常是限價單)掛在訂單簿上等待成交,為市場提供流動性的一方,通常享有較低的交易費用或返利。吃單方(Taker)則是下達市價單或立即與訂單簿上現有訂單撮合的限價單,從市場中移除流動性的一方,通常需支付較高的交易費用。