從交易系統到做市挑戰:深度解析金融市場的運作與風險

你曾好奇股票或加密貨幣的價格是如何形成的嗎?為什麼有些資產交易起來特別流暢,而有些卻像一灘死水?金融市場,無論是傳統證券還是新興的加密貨幣,其背後的運作機制都遠比我們想像的要複雜精妙。本文將帶你深入探索這些市場的骨幹架構、多元化的估值方法及精細的交易規則。同時,我們也會審視加密貨幣市場中做市商的雙重角色,剖析他們在提供流動性與潛在市場操縱之間的模糊界限,並透過近期事件揭示其盈利模式與潛在風險,旨在為你提供一個全面且深入的金融市場動態洞察。

金融市場的運作牽涉多方參與者與精密的系統。在街頭或透過手機進行交易,背後都有一套複雜的機制在支撐,確保交易的順暢與資訊的傳遞。這不僅僅是買賣雙方簡單的交換,更是一套高度自動化與規範化的流程。

傳統證券市場的基石:系統架構與估值哲學

證券交易的精密引擎:定序、撮合、清算與行情

想像一下,當你在手機上按下「買入」或「賣出」時,背後發生了什麼事?這不是單一系統在運作,而是一個由多個精密模組組成的龐大證券交易系統。這個系統確保了交易的有序、高效與透明。

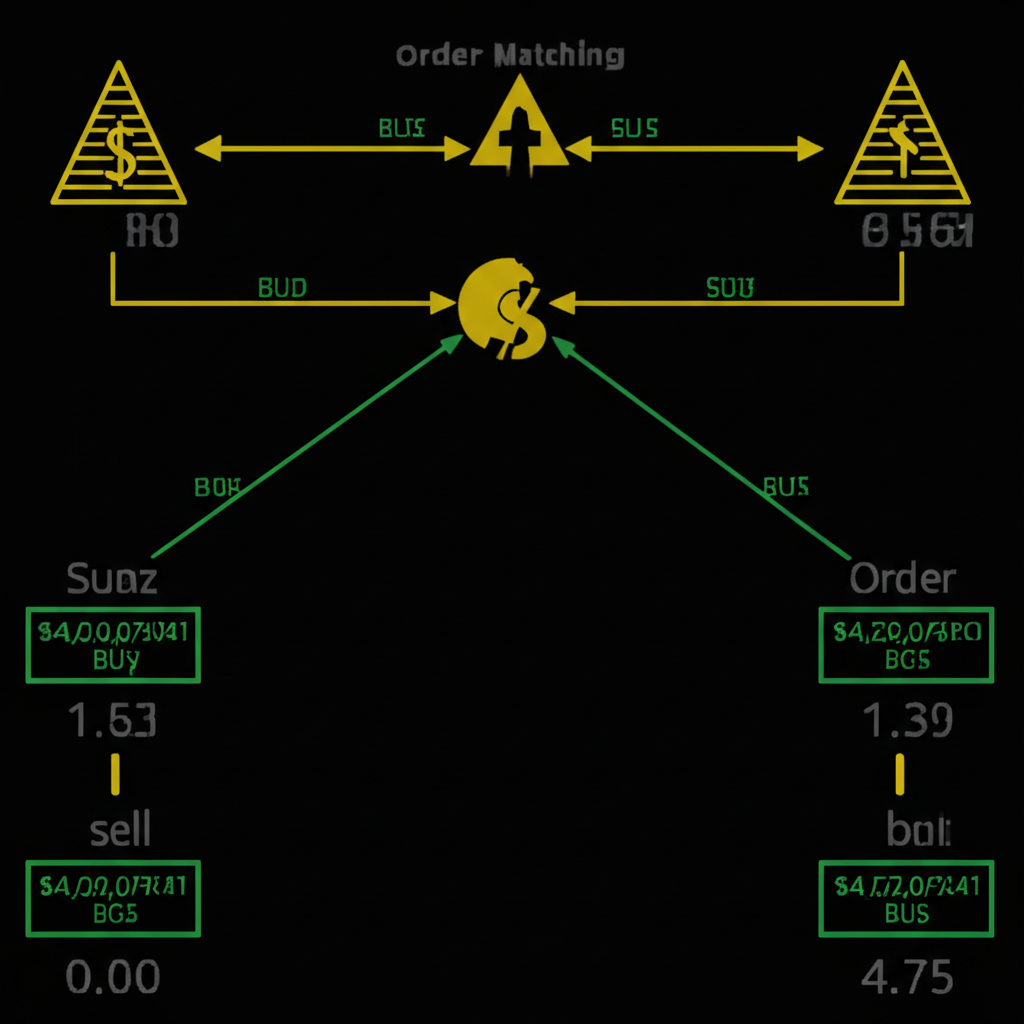

一個高效的證券交易系統,通常包含以下幾個核心環節,它們協同工作,共同促成了市場的流暢運轉和價格的有效發現。

- 定序系統(Order Management System, OMS): 這是你發出指令後的第一站。它負責接收、驗證你的交易指令,並確定指令的先後順序,如同餐廳點餐時的排隊系統,確保公平性。

- 撮合引擎(Matching Engine): 定序後,你的指令會被送進這裡。這是市場的心臟,它會根據一套嚴格的規則(我們稍後會詳細說明)尋找最佳的買賣對手,將你的買入指令與賣出指令配對成功,完成交易撮合。

- 清算系統(Clearing System): 當交易撮合成功後,清算系統會接手。它負責確認交易雙方的資金和證券是否到位,並進行最終的交割。你可以把它想成是交易完成後的「結帳」過程,確保買賣雙方都能順利拿到錢或證券。

- 行情系統(Market Data System): 這個系統負責收集並廣播所有交易數據,包括實時的買賣報價、成交價格、成交量等等。這就是你手機上看到股價跳動和K線圖的資訊來源,讓你隨時掌握市場行情。

證券估值的多重視角:衡量資產的真正價值

在決定買賣之前,我們總會想:「這檔股票現在值多少錢?」證券估值就是回答這個問題的藝術與科學。它不只是一種方法,而是多種理論的結合:

在進行證券估值時,除了上述方法,還有一些關鍵因素會綜合影響最終的價值判斷:

- 宏觀經濟環境: 利率、通膨、GDP成長率等都會直接影響企業的盈利能力和投資者的風險偏好。

- 行業趨勢與競爭格局: 快速發展的行業通常能享有更高的估值溢價,而激烈的競爭則可能壓低利潤空間。

- 公司治理與管理層能力: 優秀的管理團隊和健全的公司治理結構,能為公司帶來長期穩定的發展。

- 相對估值法: 這是最直觀的方式,透過比較類似公司的財務數據,例如價格與盈利比值(P/E Ratio)、價格與銷售量比值(P/S Ratio)等,來判斷公司的估值是否合理。就像買房子會參考附近條件類似的房屋成交價一樣。

- 絕對估值法: 這種方法更深入,例如採用現金流量折現法(DCF),預測公司未來的現金流,然後折算成現在的價值。它試圖計算出公司內在的真實價值,不依賴其他公司的比較。

- 資產定價理論(Asset Pricing Theory): 更宏觀地看,像資本資產定價模型(CAPM)和套利定價理論(APT),這些理論解釋了資產的預期報酬與其風險之間的關係,幫助我們理解市場是如何為風險定價的。

- 行為金融學(Behavioral Finance): 傳統經濟學假設人是理性的,但行為金融學告訴我們,人類的情緒、偏見、羊群效應等心理因素,也會對市場價格產生重大影響。這解釋了為什麼市場有時會出現非理性的波動。

以下表格簡要比較了幾種常見的證券估值方法及其主要特點:

| 估值方法 | 核心理念 | 主要優點 | 主要缺點 |

|---|---|---|---|

| 相對估值法 | 與同業或市場平均比較 | 直觀易懂,市場接受度高 | 依賴可比公司,市場情緒影響大 |

| 現金流量折現法 (DCF) | 計算未來現金流的現值 | 著重公司內在價值,理論嚴謹 | 對預測假設敏感,適用性受限 |

| 資產定價模型 (CAPM) | 風險與報酬的關係 | 提供資產預期報酬率參考 | 假設條件嚴格,參數估計困難 |

價格的藝術與科學:多元交易機制與撮合演算法

從拍賣到連續競價:市場價格形成機制與撮合智慧

不同的金融市場有著不同的價格形成方式,這直接影響了流動性和交易效率。你可能聽過幾種主要的市場機制:

市場價格的形成效率,除了交易機制本身,還受到多種因素的影響:

- 資訊透明度: 充分且及時的資訊披露有助於價格更準確地反映資產價值。

- 市場深度: 買賣盤上掛單的數量和價格分佈,決定了市場在接受大額交易時價格波動的大小。

- 交易成本: 佣金、印花稅和買賣價差等費用會影響投資者的交易意願和頻率。

- 拍賣(Auction): 就像藝術品拍賣會,買方和賣方出價競標,最終以最高價者得標。這種方式通常用於獨特或非標準化的商品。

- 競價撮合(Order-Driven System): 這是大多數股票市場採用的方式,又細分為:

- 集合競價(Call Auction): 在開盤前或收盤時段,將所有買賣指令彙集起來,計算出一個能讓成交量最大的價格,作為開盤價或收盤價。香港交易所的開市前時段就採用此機制。

- 連續競價(Continuous Auction): 在交易時段內,買賣指令一經輸入,便會立即與市場上的最佳對手進行撮合。這是你最常看到的,股價不斷跳動的畫面。

- 做市商交易(Quote-Driven System): 在這個系統中,有專門的做市商提供買賣雙邊報價,保證隨時有買家和賣家。納斯達克(NASDAQ)市場早期就以此為主。

- 協商交易(Negotiated Trading): 主要是大型機構投資者之間進行的大宗交易,透過私下協商價格和數量,再向交易所報備。

不同的金融市場採用不同的價格形成機制,以下是幾種主要機制的簡要對比:

| 機制類型 | 運作方式 | 主要特點 | 適用場景 |

|---|---|---|---|

| 拍賣 | 買賣方競價,單一價格成交 | 價格發現效率高,但流動性可能較低 | 獨特或非標準化商品,如藝術品、債券初級市場 |

| 競價撮合 | 訂單簿驅動,價格時間優先原則 | 高效率、透明度高、流動性好 | 大多數股票交易所(連續競價、集合競價) |

| 做市商交易 | 做市商提供雙向報價 | 保證流動性,特別在流動性較差的市場 | 場外交易市場、部分衍生品和加密貨幣市場 |

| 協商交易 | 買賣雙方私下議價 | 靈活,適用於大宗交易 | 機構投資者之間的大宗商品或證券交易 |

在競價撮合系統中,撮合引擎如何決定哪些訂單先成交?這背後有一套精密的撮合演算法:

- 價格優先原則: 買入指令中,出價越高者優先;賣出指令中,出價越低者優先。這是最基本的公平原則。

- 時間優先原則: 在價格相同的情況下,先下單的指令優先成交。這鼓勵投資者及早下單。

- 先進先出(FIFO): 簡單來說,就是先到的訂單先處理。

- 按比例分配(Pro-Rata): 當有多個訂單價格和時間都相同,且市場深度不足以滿足所有訂單時,剩餘的成交量會按比例分配給這些訂單。

- 主要做市商優先(Lead Market Maker Priority): 在某些市場,特定的做市商可能會有優先權,以鼓勵他們持續提供流動性。

這些規則聽起來可能有些複雜,但它們都是為了確保市場的公平性、效率和流動性。例如,芝加哥商品交易所(CME)就可能根據不同產品特性,採用不同的撮合規則來優化市場效率。

時段管理與指令策略:精準交易的規則與工具

港交所交易時段解密:訂單類型與價格限制的影響

你或許會好奇,為什麼有些時段的交易規則會特別嚴格?以香港交易所為例,其交易時段的設計,就是為了在最大化交易效率的同時,降低市場波動風險:

在進行交易時,除了理解市場機制,投資者也應注意一些常見的交易陷阱,以避免不必要的損失:

- 追漲殺跌: 盲目追逐上漲的資產或恐慌性拋售下跌的資產,往往導致在高點買入、低點賣出。

- 過度交易: 頻繁交易不僅增加交易成本,也容易受短期市場波動影響,偏離長期策略。

- 缺乏風險管理: 沒有設定止損點或倉位過重,可能在市場劇烈波動時蒙受巨大損失。

- 開市前時段(Pre-opening Session): 每日開市前的9:00至9:30,你可以輸入、修改或取消買賣盤。此時會進行集合競價,系統會計算出指示性平衡價(IEP)和指示性平衡成交量(IEV)。IEP是根據買賣盤力量計算出的最優價格,它提供了一個市場預期的參考,有助於平穩開盤。

- 持續交易時段(Continuous Trading Session): 9:30至12:00,以及13:00至16:00。這是我們最熟悉的連續競價撮合時段,買賣盤會實時配對。

- 收市競價時段(Closing Auction Session): 16:00至16:10,此時段同樣會進行集合競價,以確保收盤價能反映當日市場的整體供需。

在這些時段中,交易指令的種類也很多元,讓你可以更精準地執行交易策略:

- 市價訂單(Market Order): 以當前市場上的最佳價格立即成交。優點是快速成交,缺點是無法控制成交價格。

- 限價訂單(Limit Order): 你設定一個最高買入價或最低賣出價,只有當市場價格達到或優於你的設定時才會成交。這可以幫助你控制交易成本。

- 止損訂單(Stop Order): 當市場價格達到你設定的止損價時,你的訂單就會被觸發,轉變為市價或限價單。這是風險管理的重要工具。

- 冰山訂單(Iceberg Order): 想像一下海面上的冰山,你只看到一小部分,大部分都藏在水下。這是一種將大額訂單拆分為多份小額訂單的策略,只顯示部分數量在買賣盤上,避免讓市場知道你的真實意圖,減少對市場價格的衝擊。

- 成交量加權平均價格訂單(VWAP Order): 這種訂單會嘗試在一天內,以盡可能接近該時段成交量加權平均價格的水平來買賣。通常用於大宗交易,以最小化對市場的影響。

加密貨幣市場的雙面做市商:流動性與潛在操縱

數位資產做市商:被動維穩與主動操縱的界線

在加密貨幣這個新興市場中,做市商扮演著極其關鍵的角色,他們的行為直接影響著數位資產的流動性與價格穩定。然而,他們的角色卻有著「雙面性」:

- 被動做市商(Passive Market Maker): 這些是市場的「好孩子」。他們的主要職責是提供流動性,透過不斷地在買賣兩邊掛單,縮小買賣價差,確保投資者能夠以合理的價格快速買賣。他們也會管理跨平台的價差,平衡各交易所之間的價格。他們的盈利主要來自於買賣價差,為市場提供了必要的穩定性。例如像Jump Trading、Wintermute、GSR這些機構就是著名的做市商。

- 主動做市商(Active Market Maker): 這類做市商的行為就複雜多了,有時甚至會引發市場爭議。他們可能採用更激進的策略,包括:

- 刷量交易(Wash Trading): 透過在短時間內反覆買賣同一資產,製造虛假的交易量,吸引散戶入場。這會扭曲市場的真實供需,誤導投資者。

- 拉高出貨(Pump and Dump): 先透過大量買入或其他方式拉高價格,吸引散戶追高,然後在高點迅速賣出持有的代幣,導致價格崩盤,散戶蒙受損失。

- 砸盤(Sell Wall / Order Book Manipulation): 透過在買賣盤上掛出大量賣單,製造巨大的賣壓假象,迫使其他投資者恐慌性拋售,然後在低點接盤。

以下表格概述了被動與主動做市商在策略與市場影響上的主要差異:

| 特徵 | 被動做市商 | 主動做市商 |

|---|---|---|

| 主要目標 | 提供流動性,縮小買賣價差 | 追求高額利潤,可能涉及市場操縱 |

| 策略 | 持續雙向報價,管理庫存風險 | 刷量交易、拉高出貨、砸盤等 |

| 對市場影響 | 提升市場穩定性與效率 | 扭曲市場供需,損害投資者信心 |

| 盈利來源 | 買賣價差、交易量佣金 | 價格波動利潤、借貸與期權收益 |

近期幣安平台上發生的紅石代幣價格異常波動事件和狗加代幣市場操縱事件,就是做市商策略失誤或惡意操縱的典型案例。這些事件導致單一代幣在極短時間內價格劇烈波動,甚至呈現「聖誕樹」般的K線圖,嚴重損害了投資者的信任。這也凸顯了加密貨幣市場在監管方面的挑戰。

那麼,做市商是如何從中獲利的呢?除了買賣價差,他們還可能透過:

- 代幣借貸: 向項目方借入大量代幣,然後在市場上進行操作。

- 期權協議: 透過期權合約來對沖風險或放大收益。

有時,他們甚至會在代幣發行初期就先行賣出部分代幣以換取穩定幣,這樣即使代幣價格下跌,他們也能鎖定部分利潤,規避風險。

挑戰與解決方案:提升數位資產市場的透明度與合規性

從市場亂象中學習:技術監管與專業化管理的未來

加密貨幣市場的做市商行為,尤其是一些主動操縱的策略,對市場的健康發展構成了嚴峻挑戰。我們必須正視這些亂象,並思考如何提升市場的透明度、數據真實性與合規性。

這不僅僅是監管機構的責任,市場參與者也需要更專業的工具來管理風險。幸好,針對數位資產管理,已經出現了許多機構級的解決方案。例如,像一幣科技 (1Token) 這樣的專業軟體,就為代幣基金會與做市商提供了全面的功能:

- 資產追蹤: 精確監控多個錢包和交易所帳戶中的所有代幣資產。

- 場外交易(OTC)記錄: 妥善記錄與其他方進行的私下交易。

- 借貸與期權管理: 追蹤所有代幣借入、借出以及期權合約的狀態與風險。

- 風險指標計算: 提供實時的風險曝險、Delta值、Gamma值等,幫助做市商精確評估其倉位風險。

- 損益(P&L)分析: 詳細計算不同策略和時間段的損益情況,優化決策。

- 違規警示: 設定預警機制,一旦市場或內部操作出現異常,立刻發出警報,防止類似紅石代幣價格異常波動事件再度發生。

這些專業工具的運用,不僅能幫助做市商更高效地運營、更精準地管理風險,也能大大提升整個數位資產市場的透明度和合規性。隨著金融科技的進步,這些解決方案將是推動加密貨幣市場走向成熟與穩定的關鍵。

結語

無論是傳統證券市場的精密體系,抑或是加密貨幣市場的快速創新與演變,高效的交易機制與穩健的流動性管理始終是其健康發展的核心。透過對定序系統、撮合引擎、估值方法、交易規則及做市商行為的深入剖析,我們不僅能洞察市場運作的本質,也能更好地識別潛在風險。

未來的金融市場將會更加依賴技術來提升效率與透明度。運用專業工具來加強風險管理和合規性,將是確保投資者權益並促進市場長期穩定與繁榮的關鍵。希望這篇文章能幫助你對複雜的金融市場有更清楚的認識!

免責聲明: 本文內容僅為教育與知識性說明,不構成任何投資建議。金融市場存在風險,投資前請務必進行獨立研究與評估,或諮詢專業人士意見。

常見問題(FAQ)

Q:什麼是做市商,他們在金融市場中的主要作用是什麼?

A:做市商是金融市場中提供雙向報價(買入價和賣出價)的實體,他們的主要作用是為市場提供流動性,確保投資者能夠隨時以合理的價格買賣資產,從而維持市場的穩定性和交易效率。

Q:加密貨幣市場中的「刷量交易」是指什麼?

A:刷量交易(Wash Trading)是指交易者或做市商在短時間內反覆買賣同一資產,目的並非獲取實際利潤,而是為了製造虛假的交易量,給市場一種活躍的假象,以吸引其他散戶入場,這是一種市場操縱行為。

Q:傳統證券市場和加密貨幣市場在交易機制上有哪些主要區別?

A:傳統證券市場通常採用高度標準化和中心化的交易系統,如集合競價和連續競價,並受到嚴格的監管。而加密貨幣市場則更加去中心化和新興,除了類似的競價機制外,做市商的角色更為突出且多元,但也面臨較大的監管挑戰和潛在的市場操縱風險。